- V-Erholung der Märkte taugt nur bedingt als Blaupause für die Wirtschaft

- Entwicklungen in USA wichtig, doch Ausgang der US-Wahl nicht überbewerten

- Selektiv bei Investments vorgehen

Während es bis Anfang des Jahres vor allem um die Frage ging, wie lange der wirtschaftliche Spätzyklus noch andauern könnte, haben sich seitdem ganz neue Dynamiken mit Blick auf Wirtschaft und Kapitalmärkte entfaltet. Dieser neu eingetretene Zyklus bringt nach Ansicht von Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management in Frankfurt, auch neue Chancen für Anleger mit sich. Gleichzeitig seien die Risiken jedoch nicht unerheblich. Es gelte aktuell daher ganz besonders, sowohl bei Aktien als auch bei Anleihen sehr selektiv vorzugehen. Auch das Thema Absicherung von Währungsrisiken rückt wieder stärker in das Blickfeld.

V-Erholung der Märkte taugt nur bedingt als Blaupause für die Wirtschaft

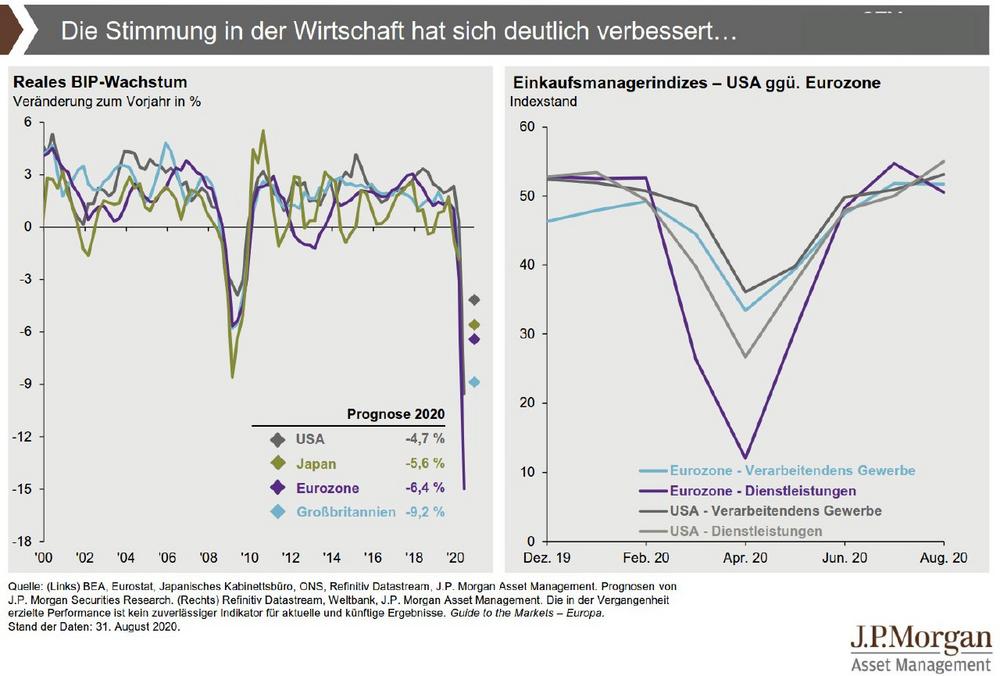

Nach dem coronabedingten Einbruch von Wirtschaft und Kapitalmärkten im Frühjahr haben sich insbesondere die Aktienmärkte wieder schnell erholen können. Auch auf Seiten der Wirtschaft hat sich die Stimmung inzwischen stark verbessert: Die Einkaufsmanagerindizes zeigen sich deutlich erholt und zum Teil wieder auf Vor-Krisen-Niveau, und auch die Wachstumsraten der Wirtschaft sind auf einem Level, das es zuletzt während der Großen Depression in den 1930er Jahren gab. Nach Ansicht von Tilmann Galler gibt es jedoch zwei wesentliche Dinge bei dieser Entwicklung zu berücksichtigen: „Die Wirtschaft wird sich erst dann vollständig erholen, wenn eine medizinische Lösung gefunden wurde, sei es ein Impfstoff oder ein flächendeckender Schnelltest. Zum anderen ist festzuhalten, dass die Erholung nicht so gut gelaufen wäre, wenn nicht Notenbanken und Politik so schnell und so massiv eingegriffen hätten“. Nach Einschätzung des Kapitalmarktexperten besteht genau darin auch das weitere Risiko: „Wenn die Hilfsmaßnahmen zurückgefahren werden, kann es erneut zu starken Beeinträchtigungen für Wirtschaft und Kapitalmärkte kommen“, erklärt Galler.

Weitere Entwicklungen in den USA sind wichtig – Auswirkungen der Wahl jedoch nicht überinterpretieren

Aus Sicht von Tilmann Galler dürften die weiteren Entwicklungen in den USA auch Einfluss auf die Märkte weltweit haben. Ein kritischer Moment könnte demnach sein, wenn Republikaner und Demokraten in den USA sich nicht beim Thema Verlängerungsmaßnahmen für Finanzierungshilfen einigen sollten, wodurch das Verbrauchervertrauen gedämpft werden könnte. Grundsätzlich rät der Experte angesichts der US-Wahlen im November jedoch, Ruhe zu bewahren, auch wenn die Marktschwankungen im Zuge der Unsicherheit sicherlich erst einmal hoch bleiben sollten: „Der Ausgang der US-Wahl stellt kein massives Ereignis dar. Es gibt zwar unterschiedliche Herangehensweisen zwischen beiden Parteien mit Blick auf Sektoren wie Infrastruktur, Technologie, Finanzen oder Energie. Doch diese sind nicht so gravierend, als dass es zu größeren Marktbewegungen auf Gesamtindexebene je nach Wahlgewinner kommen sollte.“ Ein Regierungswechsel könnte sich positiv am ehesten auf Unternehmen und Branchen auswirken, die von dem 2-Billionen-Dollar-Programm in nachhaltige Infrastruktur profitieren können – also die Bereiche Energieversorgung, Elektromobilität, Öffentliche Verkehrsmittel, Haus- und Straßenbau.

Die Gefahr, dass man die politische Lage in den USA und die Auswirkungen auf die Märkte jedoch überinterpretiert, ist nach Meinung von Tilmann Galler groß. Kritisch könnte es im Prinzip nur bei einer möglichen Hängepartie nach der Wahl werden, etwa bis ein Sieger zweifelsfrei festgestellt werden kann – wie es im Jahr 2000 bei der Wahl von George W. Bush der Fall war, als die Nachauszählung in Florida mehr als einen Monat dauerte.

Notenbankpolitik spielt wichtige Rolle

Ein wesentlicher Aspekt bei der Beurteilung der weiteren Marktentwicklungen ist nach Einschätzung von Tilmann Galler die Notenbankpolitik. „Die globale Nachfrageschwäche hat die Inflationsraten weltweit fallen lassen. Solange die Inflationsraten unter den gesteckten Zielen der Notenbanken liegen, haben diese freie Hand für expansive Maßnahmen“, erklärt der Experte. Die Leitzinsen werden deshalb die nächsten zwölf Monate auch nicht steigen. Interessant sei die daraus folgende Beobachtung, dass neben einem durchschnittlichen Leitzins von etwa 0 Prozent in den Industrienationen inzwischen auch in den Emerging Markets ein deutlicher Rückgang der Zinsniveaus stattgefunden hat – inzwischen liegt der durchschnittliche Leitzins in den Schwellenländern bei nur noch 2,7 Prozent. Die Folgen für die Kapitalmärkte sind nach Feststellung von Tilmann Galler gravierend.

Aktien: hoher Bewertungsspread zwischen Growth und Value dürfte weiter anhalten

Auf der Aktienseite sind – nicht nur, aber vor allem auch wegen des weiterhin niedrigen Zinsniveaus – die Bewertungen inzwischen wieder deutlich erhöht, wenngleich nicht in allen Segmenten. Vor allem die Bereiche Technologie, E-Mobilität, Gesundheit, Biotech oder Einzelhandel zählen zu den Gewinnern der letzten Monate. Die Frage, die sich dabei stellt: Sind Werte aus diesen Bereichen weiterhin Opportunitäten oder sind die Bewertungen bereits übertrieben? „Vielleicht ein bisschen von beidem“, stellt Tilmann Galler fest. Blickt man auf die Aktienmärkte seit Jahresbeginn, so wird deutlich, dass die US-Growth-Werte sogar inzwischen ein höheres Niveau als vor der Krise erreicht haben – während andere Bereiche noch einigen Rückstand zum Vor-Krisen-Niveau haben. Das könnte bis auf weiteres so bleiben: „Insbesondere zwischen Growth und Value zeigt sich eine große Bewertungsdivergenz. Diese dürfte so lange anhalten, bis die Pandemie als überwunden gilt. Bis dahin ist die Erholung am Aktienmarkt insgesamt als unvollständig anzusehen“, sagt Galler.

Bei Anleihen auf Qualität achten, Währungen absichern

Auf der Anleihenseite sind die Renditen durch die Unterstützungsmaßnahmen wieder zurückgekommen. Doch gerade im Anleihensegment gilt es nach Analyse von Tilmann Galler selektiv vorzugehen: Investment-Grade-Anleihen hätten weiterhin einen wichtigen Platz im Portfolio, auch wenn die Renditen dort inzwischen nicht sehr hoch seien. Deutlich mehr Rendite gibt es immer noch bei den Hochzinsanleihen. Es sei jedoch wichtig, auf Qualität zu achten, da viele Unternehmen und Staaten bei der Finanzierung ihrer Schulden Probleme bekommen könnten, falls die Pandemie in den nächsten zwölf Monaten nicht überwunden wird. Das gelte insbesondere für einige Schwellenländer. Positive Aussichten sieht der Experte bei einigen asiatischen Ländern, die die Krise bislang gut gemeistert hätten und den Industrieländern einige Monate voraus seien.

Mit Blick auf das Thema Währungen sollten Anleger ebenfalls achtsam sein: Seit der Finanzkrise hatte der Außenwert des US-Dollars gegenüber anderen Währungen stark zugenommen – gestützt durch die US-Notenbank. Das lag vor allem daran, weil das Zinsdifferential zwischen dem „Greenback“ und dem Rest der Welt enorm angestiegen ist. Nach Beobachtung von Tilmann Galler beginnt das Zinsdifferential nun allerdings zu sinken, weil die US-Notenbank die Leitzinsen sukzessive auf 0 Prozent herabgeführt hat. „Der langfristige Ausblick für den US-Dollar ist eher schwächer. Für Anleger, die Chancen auch im Währungssegment nutzen möchten, könnte das Wiederaufnehmen einer Währungs-Hedging-Strategie interessant sein“, erklärt Galler.

Tilmann Galler, Executive Director, CEFA/CFA, arbeitet als globaler Kapitalmarktstratege für die deutschsprachigen Länder bei J.P. Morgan Asset Management in Frankfurt. Als Teil des globalen „Market Insights“-Teams erstellt und analysiert er auf Basis von umfangreichem Research Informationen rund um die globalen Finanzmärkte und leitet Implikationen für Investmentstrategien ab. Er verfügt über 19 Jahre Berufserfahrung in der Finanzbranche und war zuvor unter anderem auch als Portfolio Manager tätig. www.jpmorganassetmanagement.de/deu/marketinsights

Wichtige Hinweise:

Bei diesem Dokument handelt es sich um Werbematerial. Die hierin enthaltenen Informationen stellen jedoch weder eine Beratung noch eine konkrete Anlageempfehlung dar. Die Nutzung der Informationen liegt in der alleinigen Verantwortung des Lesers. Sämtliche Prognosen, Zahlen, Einschätzungen und Aussagen zu Finanzmarkttrends oder Anlagetechniken und -strategien sind, sofern nichts anderes angegeben ist, diejenigen von J.P. Morgan Asset Management zum Erstellungsdatum des Dokuments. J.P. Morgan Asset Management erachtet sie zum Zeitpunkt der Erstellung als korrekt, übernimmt jedoch keine Gewährleistung für deren Vollständigkeit und Richtigkeit. Die Informationen können jederzeit ohne vorherige Ankündigung geändert werden. J.P. Morgan Asset Management nutzt auch Research-Ergebnisse von Dritten; die sich daraus ergebenden Erkenntnisse werden als zusätzliche Informationen bereitgestellt, spiegeln aber nicht unbedingt die Ansichten von J.P. Morgan Asset Management wider. Der Wert, Preis und die Rendite von Anlagen können Schwankungen unterliegen, die u. a. auf den jeweiligen Marktbedingungen und Steuerabkommen beruhen. Währungsschwankungen können sich nachteilig auf den Wert, Preis und die Rendite eines Produkts bzw. der zugrundeliegenden Fremdwährungsanlage auswirken. Die Wertentwicklung der Vergangenheit ist kein verlässlicher Indikator für die aktuelle und zukünftige Wertentwicklung. Das Eintreten von Prognosen kann nicht gewährleistet werden. Auch für das Erreichen des angestrebten Anlageziels eines Anlageprodukts kann keine Gewähr übernommen werden. J.P. Morgan Asset Management ist der Markenname für das Vermögensverwaltungsgeschäft von JPMorgan Chase & Co. und seiner verbundenen Unternehmen weltweit. Telefonanrufe bei J.P. Morgan Asset Management können aus rechtlichen Gründen sowie zu Schulungs- und Sicherheitszwecken aufgezeichnet werden. Soweit gesetzlich erlaubt, werden Informationen und Daten aus der Korrespondenz mit Ihnen in Übereinstimmung mit der EMEA-Datenschutzrichtlinie von J.P. Morgan Asset Management erfasst, gespeichert und verarbeitet. Die EMEA- Datenschutzrichtlinie finden Sie auf folgender Website: www.jpmorgan.com/…. Da das Produkt in der für Sie geltenden Gerichtsbarkeit möglicherweise nicht oder nur eingeschränkt zugelassen ist, liegt es in Ihrer Verantwortung sicherzustellen, dass die jeweiligen Gesetze und Vorschriften bei einer Anlage in das Produkt vollständig eingehalten werden. Es wird Ihnen empfohlen, sich vor einer Investition in Bezug auf alle rechtlichen, aufsichtsrechtlichen und steuerrechtlichen Auswirkungen einer Anlage in das Produkt beraten zu lassen. Fondsanteile und andere Beteiligungen dürfen US-Personen weder direkt noch indirekt angeboten oder verkauft werden. Bei sämtlichen Transaktionen sollten Sie sich auf die jeweils aktuelle Fassung des Verkaufsprospekts, der Wesentlichen Anlegerinformationen (Key Investor Information Document – KIID) sowie lokaler Angebotsunterlagen stützen. Diese Unterlagen sind ebenso wie die Jahres- und Halbjahresberichte sowie die Satzungen der in Luxemburg domizilierten Produkte von J.P. Morgan Asset Management bei der deutschen Informationsstelle, JPMorgan Asset Management (Europe) S.à r.l., Frankfurt Branch, Taunustor 1, D-60310 Frankfurt oder bei Ihrem Finanzvermittler kostenlos erhältlich.

Herausgeber in Deutschland: JPMorgan Asset Management (Europe) S.à r.l., Frankfurt Branch, Taunustor 1 D-60310 Frankfurt.

Herausgeber in Österreich: JPMorgan Asset Management (Europe) S.à r.l., Austrian Branch, Führichgasse 8, A-1010 Wien.

0903c02a82a2ab29

Als Teil des globalen Finanzdienstleistungskonzerns JPMorgan Chase & Co verfolgt J.P. Morgan Asset Management das Ziel, Kunden beim Aufbau stärkerer Portfolios zu unterstützen. Seit mehr als 150 Jahren bietet die Gesellschaft hierzu Investmentlösungen für Institutionen, Finanzberater und Privatanleger weltweit und verwaltet per 30.06.2020 ein Vermögen von über 2,1 Billionen US-Dollar. In Deutschland ist J.P. Morgan Asset Management seit über 30 Jahren und in Österreich seit 25 Jahren präsent und mit einem verwalteten Vermögen von rund 30 Milliarden US-Dollar, verbunden mit einer starken Präsenz vor Ort, eine der größten ausländischen Fondsgesellschaften im Markt.

Das mit umfangreichen Ressourcen ausgestattete globale Netzwerk von Anlageexperten für alle Assetklassen nutzt einen bewährten Ansatz, der auf fundiertem Research basiert. Zahlreiche "Insights" zu makroökonomischen Trends und Marktthemen sowie der Asset Allokation machen die Implikationen der aktuellen Entwicklungen für die Portfolios deutlich und verbessern damit die Entscheidungsqualität bei der Geldanlage. Ziel ist, das volle Potenzial der Diversifizierung auszuschöpfen und das Investmentportfolio so zu strukturieren, dass Anleger über alle Marktzyklen hinweg ihre Anlageziele erreichen.

JPMorgan Asset Management S.a.rl.

Taunustor 1

60310 Frankfurt am Main

Telefon: +49 (69) 7124-0

Telefax: +49 (69) 7124-2180

http://www.jpmorganassetmanagement.de

Head of Marketing & PR

Telefon: +49 (69) 7124-2173

E-Mail: pia.bradtmoeller@jpmorgan.com

PR & Marketing Managerin

Telefon: +49 (69) 7124-2534

Fax: +49 (69) 712421-17

E-Mail: annabelle.x.duechting@jpmorgan.com

![]()