Die Berufsunfähigkeitsversicherung (BU) nimmt eine wichtige gesellschaftliche Rolle bei der Absicherung der Arbeitskraft ein. Gerade deshalb ist neben der Qualität die langfristige Stabilität der Produkte das wichtigste Kriterium. Der Wettbewerb der letzten Jahre wirkt dem aber entgegen: Versicherer stehen unter starkem Margendruck, Verbraucher erhalten in zu geringem Maße Zugang zur BU und darunter leiden nicht zuletzt auch die Vermittler.

„Um die Sachlage unabhängig zu erfassen, den gegenwärtigen Stand abzubilden und die Diskussion über die Zukunft der BU mit belastbaren Fakten zu stützen, haben wir eine Neuauflage unseres BU-Stabilitätsratings erstellt“, beschreibt Michael Franke, Geschäftsführer der Franke und Bornberg GmbH, die Ausgangssituation der Analyse.

Die Ratingagentur Franke und Bornberg hat bereits in ihren Studien zur BU-Stabilität in den Jahren 2010, 2015 und 2016 den Markt unter die Lupe genommen. „Dabei konnte jeweils aufgezeigt werden, dass bereits in der Vergangenheit einige Versicherer die Überschüsse im BU-Bestand angepasst haben, Kunden also eine höhere Prämie zahlen mussten oder Leistungen eingebüßt haben“, konstatiert Franke.

Ausgehend von diesem Konzept wurde die Neuauflage des BU-Stabilitätsratings von map-report erstellt, das in diesem Jahr in die dritte Runde geht. Es zeigt für Kunden und Vermittler, welche Versicherer für langfristig verlässliche Konditionen und damit für Zukunftsfähigkeit stehen. 42 Gesellschaften erhielten eine Gesamtbewertung. Davon erreichten vier Anbieter einen Platz in der Spitzengruppe. Vier weitere Versicherer stellten sich dem noch umfangreicheren BU-Unternehmensrating von Franke und Bornberg bei dem Einblick in interne Kennzahlen und Prozesse genommen wird. An 21 Versicherer konnten nur Teilbewertungen vergeben werden, weil wesentliche Daten nicht verfügbar waren.

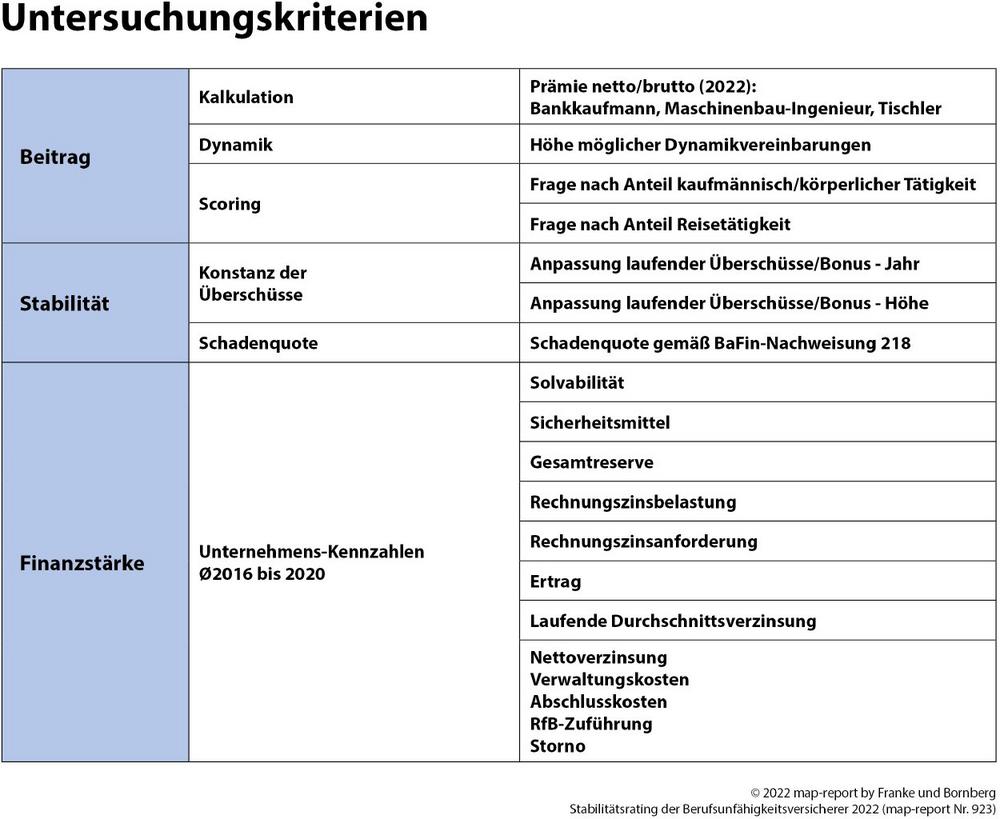

Das Rating liefert einen differenzierten Einblick in die Leistungsfähigkeit der untersuchten BU-Versicherer. Die zugrunde liegenden Kriterien bilden die wesentlichen Einflussfaktoren für nachhaltigen Erfolg im BU-Geschäft ab.

Prämien für Akademiker weiter auf Talfahrt

Die Analyse der Prämiengestaltung mit Stand des Jahres 2022 zeigt, dass im Markt weiterhin sehr aggressiv kalkuliert wird. Die jeweilige Durchschnittsprämie wird um bis zu ca. 40 % unterschritten. Ein solches Pricing ist nicht allein mit einer strengen Risikoselektion zu rechtfertigen. Es zeigt deutliche Tendenzen einer Unterkalkulation. Auch die weiter zunehmende Unterteilung der Berufsgruppen stützt diesen Trend.

So zeigen sich im Zeitverlauf trotz wiederholter Senkungen des Rechnungszinses kaum steigende Tendenzen bei den Prämien. Im ersten BU-Stabilitätsrating aus dem Jahr 2015 lag die durchschnittliche Bruttoprämie für die Beispielrechnung des Bankkaufmanns bei 107,99 €, für den Maschinenbauingenieur bei 103,34 € und für den Tischler bei 228,94 €. Für die gleichen Musterkunden betragen die durchschnittlichen brutto Monatsbeiträge im Jahr 2022 121,94 € für den Bankkaufmann, 98,57 € für den Ingenieur und 238,25 € für den Tischler. Das gleiche Bild auch bei den Nettoprämien. Für den Bänker stieg der Beitrag von 75,19 € auf 85,86 €. Beim Ingenieur hingegen fiel die Prämie von 69,97 € auf 64,75 €, der Beitrag des Tischlers erhöhte sich marginal von 162,86 € auf 164,25 €.

Michael Franke sieht diese Entwicklung skeptisch: „Bei den günstigen Berufsgruppen wird weiterhin verstärkt selektiert, um immer noch ein bisschen billiger zu sein als der Wettbewerb. Ob diese Rechnung langfristig aufgehen kann, ist fraglich. Sind doch gerade diese Berufe von dem Anstieg psychischer Gesundheitsprobleme betroffen“.

Brutto-Netto-Spreizung

Eine große Differenz zwischen Netto- und Bruttoprämiein der Berufsunfähigkeitsversicherung kann für Kunden unter Umständen stark steigende Beiträge zur Folge haben. Gemeinhin gilt: Je größer der Abstand zwischen Netto- und Bruttoprämie, umso größer ist das Risiko, dass die Prämien steigen.

Beitragsanpassungen hat es in den vergangenen Jahren bereits bei diversen Gesellschaften gegeben. Dieses Thema wird in der Öffentlichkeit sehr sensibel verfolgt, insofern wäre davon auszugehen, dass sich der Preiswettbewerb in der derzeitigen Form nicht weiterentwickelt und die Gesellschaften verstärkt auf Nachhaltigkeit setzen. Davon ist bisher jedoch nichts zu spüren. Auffällig ist hingegen, dass der Brutto-Netto-Spread marktdurchschnittlich rückläufig ist. Lag die Differenz 2016 im Schnitt noch bei 36,1 %, ging es über 33,9 % im Jahr 2019 auf 29,6 % im aktuellen Geschäftsjahr bergab.

Die Differenz zwischen den Brutto- und Nettoprämien wird vom Überschusssatz geprägt. Insofern variieren die Brutto-Netto-Abweichungen zwischen den jeweiligen Musterbeispielen nur in Einzelfällen und nur um wenige Prozentpunkte.

Schwerpunkt: Schäden und Überschüsse

Die BU-Überschüsse der Versicherer und deren Stabilität stehen zusammen mit der Schadenquote gemäß offizieller BaFin-Nachweisung 218 im Zentrum dieser Untersuchung und haben mit etwas über 30 % die höchste Gewichtung und somit den größten Anteil am Endergebnis.

Risikoüberschüsse sind das Ergebnis einer vorsichtigen Kalkulation. Sie entstehen, wenn das tatsächliche Risiko unterhalb der kalkulierten Invalidisierungswahrscheinlichkeit verläuft. Aber Überschüsse sind nicht naturgegeben. Senkungen der Überschussanteile sind sicherlich der stärkste Indikator dafür, dass die Kalkulation schon in der Vergangenheit nur teilweise aufgegangen ist. Leidtragende sind die Kunden. Ihr Beitrag steigt bei gleichbleibenden Leistungen oder ihre Leistungen sinken – je nach vereinbartem Überschusssystem. Das Rating berücksichtigt Höhe und Zeitpunkt von Überschussabsenkungen.

Zur Messung des wirtschaftlichen Erfolgs des BU-Geschäfts bietet sich die Schadenquote an. Je erfolgreicher ein Versicherer das BU-Geschäft betreibt, desto geringer ist seine Schadenquote. Ziel dieses Untersuchungsbereiches ist es jedoch nicht, den Versicherer mit der geringsten Schadenquote als Benchmark anzusehen. Das wäre schon deshalb fahrlässig, weil die Schadenquote auch durch eine abweisende Leistungspraxis gesenkt werden kann. Vielmehr wird der Zweck verfolgt, Abschläge vorzunehmen, wenn auffällig hohe Schadenquoten oder nachhaltige Tendenzen dorthin festgestellt werden. Dabei sind einzelne Jahre wenig aussagefähig.

Finanzstärke als Stabilitätsfaktor

Im Bereich „Finanzstärke“ wurden ein Dutzend Unternehmenskennzahlen bewertet. Fünf Gesellschaften erreichten mindestens 85 %, weitere 14 mindestens 75 %. Die Bilanzwertung konnte die Allianz mit herausragenden 91,3 % für sich entscheiden. Die bilanzielle Stärke muss dabei aber nicht zwangsweise größenabhängig sein. Die Silbermedaille geht an die Hannoversche, Bronze an die Europa, die nach verdienten Bruttobeiträgen 2020 auf den Plätzen 24 und 42 rangieren und auf Marktanteile von 1,1 % bzw. 0,4 % kommen.

Die Stabilitätssieger

Das Rating ermittelt für jedes Wertungskriterium eine Kennzahl im Bereich zwischen 0 und 100 (100 = Maximalerfüllung) als Maßstab für die Fähigkeit eines Unternehmens, sein BU-Geschäft langfristig stabil betreiben zu können. Der Stabilitätsindex zeigt für jeden Teilbereich sowie für die Gesamtwertung das Verhältnis von erreichter Punktesumme zu möglicher Punktesumme. Die Ergebnisse der Teilbereiche werden gewichtet und zu einem Gesamtindex zusammengeführt. Dieser Index ist ein wichtiger Indikator für langfristige Stabilität im Geschäftsfeld Berufsunfähigkeit. Die Tabelle zeigt die Versicherer, die mit Höchstnote abgeschnitten haben.

Die Bewertung der vier Versicherer Ergo Vorsorge, Generali, HDI und Nürnberger ist aufgrund der zusätzlich verfügbaren Informationen nicht vollständig vergleichbar. Das Benchmarkverfahren sorgt aber dafür, dass die Prozent-Ergebnisse dieselbe Aussagekraft haben. Diese vier Gesellschaften beteiligen sich am BU-Unternehmensrating von Franke und Bornberg. Bei der Unternehmensbewertung vor Ort wird deutlich tiefer in die Interna der Unternehmen eingetaucht als es durch eine allgemeine Umfrage oder die Auswertung von öffentlich zugänglichen Daten möglich wäre. Insofern haben die Ergebnisse der Franke und Bornberg Unternehmensratings die höchste Wertigkeit. Dementsprechend werden die Teilnehmer des BU-Unternehmensratings in diesem Stabilitätsrating zwar berücksichtigt, aber mit den Ergebnissen des BU-Unternehmensratings abgebildet.

Fazit und Ausblick

Die Berufsunfähigkeit ist ein noch immer vielfach unterschätztes Risiko. Auch in Zeiten der Digitalisierung und automatisierten Arbeitsprozesse hält sich das Risiko auf hohem Niveau. Denn mit den sich ändernden Arbeitsbedingungen verschieben sich auch die auslösenden Faktoren für Berufsunfähigkeit immer weiter. Das sollten Versicherungsnehmer, Vermittler und die Produktanbieter gleichermaßen im Fokus haben. Zudem gewinnt die Absicherung der Arbeitskraft angesichts steigender Erwerbstätigkeit – zum Jahresende 2022 gab es rund 45 Millionen Erwerbstätige mit Wohnsitz in Deutschland – nochmals an Gewicht.

Mit dem map-report BU-Stabilitätsrating soll ein Gegengewicht zum Preiswettbewerb etabliert werden, der negative Auswirkungen haben kann. Die Untersuchung beleuchtet die Lage der Versicherer aus verschiedenen relevanten Blickwinkeln. Sie betrachtet nicht nur den Status quo, sondern berücksichtigt darüber hinaus Merkmale mit Wirkung auf die Zukunft.

Ab sofort lieferbar

Der map-report 923 – „Stabilitätsrating der Berufsunfähigkeitsversicherer“ ist ab sofort im PDF-Format lieferbar. Interessenten wenden sich an service@fb-research.de oder bestellen direkt über unsere Website. Eine kostenlose Basisinformation zum map-report liefert Franke und Bornberg unter diesem Link.

Über den map-report

Der map-report umfasst – je nach Heft und Thema – Unternehmensratings sowie Bilanz- und Solvabilitäts-Analysen von Lebens- und Krankenversicherungsunternehmen. Die verschiedenen Kennzahlen werden zusammengeführt. Sie zeigen die Stärken und Schwächen der betrachteten Unternehmen transparent im Marktvergleich auf.

Der map-report gilt als Pionier des Kennzahlenratings. Entwickelt hat ihn der renommierte Branchenkenner und Journalist Manfred Poweleit bereits im Jahr 1990. Seine scharfsinnigen und unbestechlichen Analysen lieferten Orientierung und Maßstäbe für die gesamte Versicherungsbranche. Nach dem Tod von Manfred Poweleit im Jahr 2014 stellte zunächst das VersicherungsJournal als Herausgeber die Kontinuität der Ratings sicher. Seit 2019 erscheint der map-report in der Verantwortung von Franke und Bornberg.

Franke & Bornberg GmbH

Prinzenstraße 16

30159 Hannover

Telefon: +49 (511) 367389-0

Telefax: +49 (511) 357717-13

http://www.franke-bornberg.de

GF

Telefon: +49 (511) 357717-54

Fax: +49 (511) 357717-13

E-Mail: info@franke-bornberg.de

![]()