- Gewinnerwartungen im Energiesektor gestiegen, bei Konsum gefallen

- Preissetzungsmacht wird entscheidend für Aktienentwicklung

- Trotz attraktiverer Bewertungen noch zu früh für Aktienübergewichtung

Aktien haben seit Jahresbeginn starke Kursverluste erlitten. Nach Ansicht von Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management, sind diese allerdings eher auf sinkende Bewertungen als auf einen Rückgang der Gewinnerwartungen zurückzuführen. Das mag angesichts der Rekordinflation und Unsicherheit im Markt überraschen, die Geschichte zeigt laut dem Experten jedoch, dass eine vorübergehende Abkopplung zwischen Wirtschaftswachstum und Gewinnwachstum nicht ungewöhnlich ist. „Das Gewinnwachstum beschleunigte sich beispielsweise weiter, als sich die Wirtschaft im Zuge der Dotcom-Pleite 2001 und der globalen Finanzkrise 2008 schon verlangsamte. Dieser Trend hielt jedoch nur wenige Monate an“, sagt Tilmann Galler. Bei den Unternehmen gelte es nun, noch genauer hinzuschauen – insbesondere diejenigen, die mit ihren Produkten auf Gruppen mit niedrigerem Einkommen fokussiert sind, stünden nun besonders im Risiko.

Gewinnerwartungen im Rohstoffsektor gestiegen, bei Konsumunternehmen gefallen

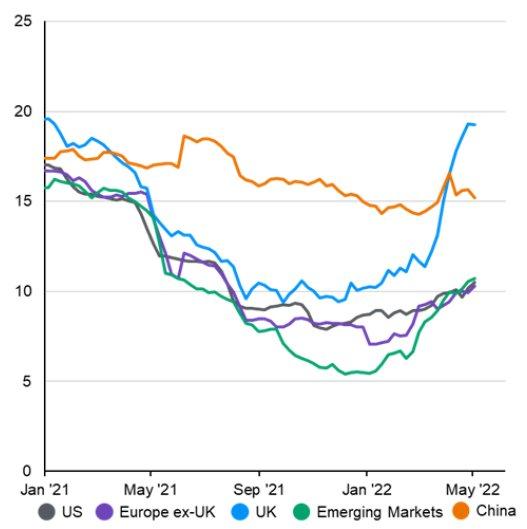

Nach Analyse von Ökonom Tilmann Galler sind die Bewertungen für Aktien aus Industrieländern von fast dem 20-fachen der erwarteten 12-Monats-Gewinne zu Beginn des Jahres auf etwa das 15-fache Ende Mai gefallen. Im gleichen Zeitraum wurden die Gewinnwachstumserwartungen für 2022 trotz der Verschlechterung der Wirtschaftsaussichten sogar von 7 auf über 10 Prozent angehoben.

Ein genauerer Blick auf die globalen Branchen hilft laut Galler Galler, einen Teil der Widerstandsfähigkeit der Gewinnerwartungen in diesem Jahr zu erklären. „Steigende Energiepreise und der Nachfrageanstieg nach Öl haben dazu geführt, dass die Erwartungen für das Gewinnwachstum des globalen Energiesektors um beachtliche 60 Prozentpunkte angehoben wurden. Generell waren Rohstoffunternehmen die Nutznießer der inflationären Entwicklung der letzten Monate. Umgekehrt wurden die Gewinnerwartungen der Konsumunternehmen um mehr als 10 Prozentpunkte gekürzt, da die Befürchtungen über einen Rückgang der verfügbaren Einkommen der Verbraucher zunahmen“, erklärt der Kapitalmarktexperte.

Gewinnerwartungen nahe dem Höchststand

Die Gewinnerwartungen sind nach Einschätzung von Tilmann Galler nahe dem Höchststand. Das Verhältnis der Gewinnrevisionen – ein Maß für die Anzahl der Heraufstufungen im Vergleich zu den Herabstufungen durch Analysten – nähere sich nun dem negativen Bereich. „Es ist vielleicht nicht überraschend, dass die Markterwartungen einige Zeit brauchen, um sich an die Realität anzupassen, denn Analysten extrapolieren Wachstum gern linear in die Zukunft. Zahlreiche ‚Covid-19-Gewinner‘ mussten jüngst von einer schwächeren Nachfrage berichten, da die Verbraucher zu ihren alten Gewohnheiten zurückkehren. Die Gewinne der Pandemie-Gewinner wurden also systematisch überschätzt, weshalb die Gewinnerwartungen jetzt nach unten revidiert werden“, stellt Galler fest.

Verhalten niedriger Einkommensgruppen wichtig für Margenprognosen

Der seit Jahresbeginn verzeichnete Rückgang bei den Aktien der Industrieländer scheine nun ein Ausmaß an Gewinnrückgänge einzupreisen, die während milder Rezessionen in der Vergangenheit erlebt wurden. Doch wie umfangreich dürften die Gewinnherabstufungen diesmal sein? „Die Widerstandsfähigkeit der Unternehmensmargen ist entscheidend“, ist Experte Galler überzeugt. Die Ausgangsbasis für Margen sei sowohl in den USA als auch in Europa sehr hoch, da Unternehmen den Anstieg der Inputkosten nach COVID bewältigt haben, indem sie höhere Kosten an ihre Kunden weitergaben. „Doch Lieferkettenengpässe und steigende Lohnkosten dürften bereits 2022 Druck auf die Unternehmenskosten ausüben. Russlands Invasion in der Ukraine hat dem Mix einen Energieschock hinzugefügt. Die Preissetzungsmacht wird in Zukunft ein entscheidender Faktor für die relative Wertentwicklung der Aktien sein“, sagt Galler.

Konsumunternehmen, die empfindlicher auf Ausgaben von Gruppen mit niedrigerem Einkommen reagierten, stünden nun besonders im Risiko. Der starke Rückgang mehrerer US-Einzelhandelsaktien im vergangenen Monat nach düsteren Margenprognosen habe deutlich gemacht, dass es die unteren Einkommensgruppen sind, die die Preiserhöhungen besonders zu spüren bekommen und ihr Konsumverhalten ändern. Rohstoff- und Energieunternehmen oder Unternehmen mit Produkten für den täglichen Bedarf hingegen hätten eine höhere Preissetzungsmacht und damit mehr Gewinnstabilität.

Noch zur früh für Aktienübergewichtung

„Die Gewinnerwartungen brauchen zwar immer etwas Zeit, um die Entwicklung der Wirtschaft widerzuspiegeln, doch fällt die Verzögerung in diesem Jahr angesichts der einzigartigen Umstände der Pandemie ausgeprägter aus“, fasst Tilmann Galler zusammen. „Wir rechnen zwar mit bevorstehenden Herabstufungen durch die Analysten, aber die Marktbewegungen stehen bereits im Einklang mit einer leichten Verlangsamung der Gewinne. Dennoch ist es nach unserer Einschätzung zu früh für ein Aktienübergewicht, obwohl die Bewertungen attraktiver geworden sind. Denn sollte es den Zentralbanken nicht gelingen, die Inflation einzufangen und eine weiche Landung der Wirtschaft herbeizuführen, drohen Gewinne und Margen weiter zu fallen“, erklärt Galler.

Tilmann Galler, Executive Director, CEFA/CFA, arbeitet als globaler Kapitalmarktstratege für die deutschsprachigen Länder bei J.P. Morgan Asset Management in Frankfurt. Als Teil des globalen „Market Insights“-Teams erstellt und analysiert er auf Basis von umfangreichem Research Informationen rund um die globalen Finanzmärkte und leitet Implikationen für Investmentstrategien ab. Er verfügt über mehr als 20 Jahre Berufserfahrung in der Finanzbranche und war zuvor unter anderem auch als Portfolio Manager tätig. www.jpmorganassetmanagement.de/deu/marketinsights

Als Teil des globalen Finanzdienstleistungskonzerns JPMorgan Chase & Co verfolgt J.P. Morgan Asset Management das Ziel, Kundinnen und Kunden beim Aufbau stärkerer Portfolios zu unterstützen. Seit mehr als 150 Jahren bietet die Gesellschaft hierzu Investmentlösungen für Institutionen, Finanzberater und Privatanleger weltweit und verwaltet per 31.03.2022 ein Vermögen von 2,6 Billionen US-Dollar. In Deutschland ist J.P. Morgan Asset Management seit über 30 Jahren und in Österreich seit 25 Jahren präsent und mit einem verwalteten Vermögen von rund 35 Milliarden US-Dollar, verbunden mit einer starken Präsenz vor Ort, eine der größten ausländischen Fondsgesellschaften im Markt.

Das mit umfangreichen Ressourcen ausgestattete globale Netzwerk von Anlageexpertinnen und -Experten für alle Assetklassen nutzt einen bewährten Ansatz, der auf fundiertem Research basiert. Zahlreiche "Insights" zu makroökonomischen Trends und Marktthemen sowie der Asset Allokation machen die Implikationen der aktuellen Entwicklungen für die Portfolios deutlich und verbessern damit die Entscheidungsqualität bei der Geldanlage. Ziel ist, das volle Potenzial der Diversifizierung auszuschöpfen und das Investmentportfolio so zu strukturieren, dass Anlegerinnen und Anleger über alle Marktzyklen hinweg ihre Anlageziele erreichen.

JPMorgan Asset Management S.a.rl.

Taunustor 1

60310 Frankfurt am Main

Telefon: +49 (69) 7124-0

Telefax: +49 (69) 7124-2180

http://www.jpmorganassetmanagement.de

newskontor – Agentur für Kommunikation

E-Mail: jpmam@newskontor.de

PR & Marketing Managerin

Telefon: +49 (69) 7124-2534

Fax: +49 (69) 712421-17

E-Mail: annabelle.x.duechting@jpmorgan.com

![]()