2023 – die Zinswende nach der Zinswende?

Am 24. Februar 2022 marschierte Russland in die Ukraine ein und veränderte damit die Welt wie wir sie gekannt haben, für immer. Der Westen verurteilte Russland scharf und verabschiedete noch nie dagewesene Sanktionen. Den Preis zahlte vor allem Europa in Form von einer tiefen Energiekrise, die bis heute anhält. Der durchschnittliche Strompreis für Haushalte lag in der zweiten Jahreshälfte bei 42 ct/kWh, damit 27 Prozent über dem Durchschnitt aus dem Vorjahr. Noch drastischer war die Entwicklung am Gasmarkt. Der Erdgaspreis lag im 4. Quartal trotz Absenkung der Umsatzsteuer 31 Prozent über dem Durchschnitt des 1. bis 3. Quartals 2022.

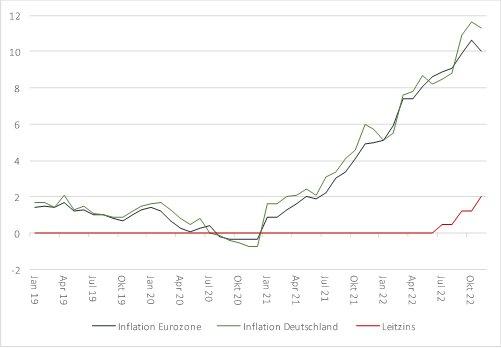

Die stark angestiegenen Energiepreise sorgten für eine Verdopplung der Inflation von rund 5 Prozent auf über 10 Prozent und das nicht nur in Deutschland, sondern über die gesamte Eurozone hinweg (Abbildung 1). Inzwischen zeichnet sich jedoch ein leichter Abwärtstrend ab, was teilweise mit der Geldpolitik der Europäischen Zentralbank (EZB) zu tun hat. Diese erhöhte den Leitzins innerhalb weniger Monate von 0,0 % auf 2,0 %, um die Nachfrage und damit die Inflation einzudämmen. Das ist äußerst herausfordernd, da die hohe Inflation durch eine Angebotskrise ausgelöst wurde und nicht durch eine explodierende Nachfrage. Die EZB wird weitere Zinsschritte vornehmen müssen, um die Preise weiter zu senken. Die nächste Gelegenheit hierzu hat die Notenbank am 15. Dezember. Diese Maßnahme könnte die Eurozone in eine Rezession führen. Hoffnung macht die Tatsache, dass die Gasspeicher über 90 Prozent gefüllt sind, was auf Verbrauchseinsparungen zurückzuführen ist.

Die hohe Inflation wirkte sich auch auf den Immobilienmarkt aus, der nach einer langen Phase von Niedrigzinsen mit steigenden Bauzinsen zu kämpfen hat. Laut Daten von Interhyp stiegen die Bauzinsen mit einer Laufzeit von 10 Jahren innerhalb weniger Monate von rund 1,0 Prozent auf zwischenzeitlich knapp 4,5 Prozent. Damit wird klar, dass der Immobilienmarkt nicht unbeschadet davongekommen ist. Schon jetzt zeichnet sich ein leichter Abwärtstrend der Immobilienpreise ab, wohingegen die Mieten leicht steigen. Doch was erwartet uns für das nächste Jahr?

Die Inflation hat zu diesem Zeitpunkt sehr wahrscheinlich ihren Höhepunkt erreicht und wird über den Verlauf des nächsten Jahres wieder langsam fallen. Bis dahin könnte die EZB noch ein bis zwei Zinsschritte vornehmen, was ein Grund für die derzeitigen Rezessionsängste ist. Preisstabilität hat also ihren Preis, den wir im nächsten Jahr zahlen müssen. Sinkt die Inflation jedoch auf unter 3,0 Prozent kann auch die EZB einen Gang runterschalten und die Finanzierungsbedingungen werden sich wieder etwas entspannen.

Die Langfristzinsen haben bereits begonnen dies zu eskomptieren. Die EZB muss durch Zinsanhebungen eine Rezession herbeiführen, um die steigenden Preise zu stoppen und um Zweit- und Drittrundeneffekte zu vermeiden. Eine längere Hochinflationsphase in Kombination mit einer Rezession wird es definitiv nicht geben können. Dies wäre eine Rezflation. Solche Phasen gibt es immer nur ganz kurz beim Übergang einer Inflationsphase in die Rezession, zum Beispiel im 4. Quartal 2008 nach Lehman. Und sollte es langfristige Hochinflationsphasen gepaart mit einer Rezession geben, dann würde dieser Begriff in der Volkswirtschaftslehre vorkommen.

Wichtiger Hinweis: Alle im Zinskommentar dargelegten Überlegungen oder Ideen stellen keine Zinsprognosen oder mögliche Zinswenden dar. Valide und belastbare Aussagen zu Zinsentwicklungen mit klaren Handlungsempfehlungen für das persönliche Investment können nur auf Basis eines individuellen Beratungsmandates und des Neuwirth Zinsindikators getroffen werden.

Neuwirth Finance GmbH

Gautinger Straße 6

82319 Starnberg

Telefon: +49 (8151) 555098-0

Telefax: +49 (8151) 555098-14

http://www.neuwirth.de

Geschäftsführender Gesellschafter

Telefon: +49 (8151) 555098-0

E-Mail: neuwirth@neuwirth.de

![]()