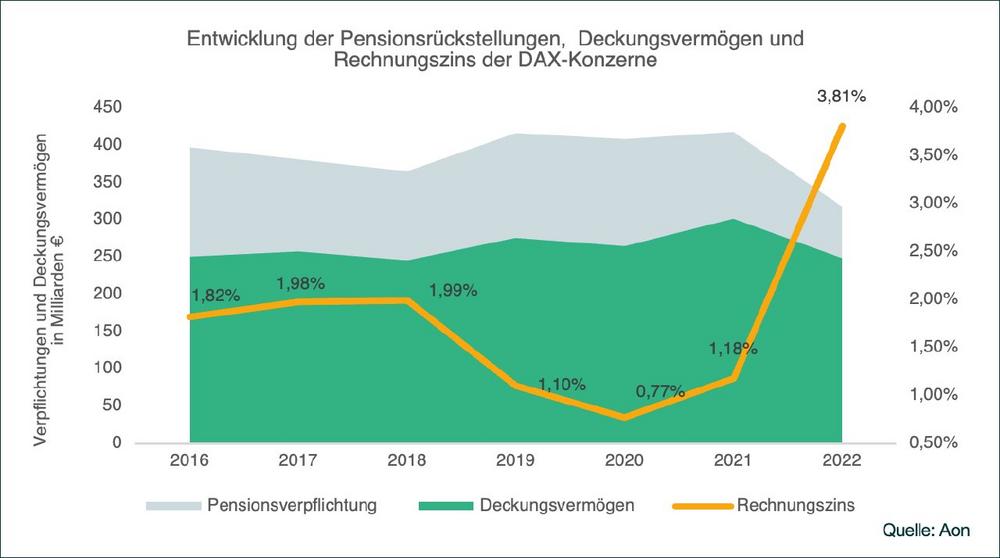

„Insgesamt war die Reduzierung der Pensionsverpflichtungen aufgrund des Zinsanstiegs höher als die Verminderung der Deckungsvermögen, die aus den Entwicklungen an den Kapitalmärkten resultierte. Der Ausfinanzierungsgrad der Pensionen stieg daher in den Jahresabschlüssen 2022 sogar auf den historischen Höchstwert von ca. 80 Prozent. Zwei Unternehmen haben ihre Pensionsverpflichtungen bereits vollständig ausfinanziert; bei sechs weiteren Unternehmen liegt der Deckungsgrad über 90 Prozent“, fasst Christoph Tellmann, Senior Consultant bei Aon Wealth Solutions, die Analyse der bislang veröffentlichten Geschäftsberichte zusammen.

Rückblick 2022

Die Kapitalmärkte starteten zunächst noch recht positiv in das Jahr 2022; die Corona-Beschränkungen wurden in vielen Industrieländern aufgehoben. Die Erwartung sich normalisierender Lieferketten sorgte für eine optimistische Grundstimmung und die Annahme, dass die Inflation, deren Aufkommen sich bereits Ende 2021 in anziehenden Teuerungsraten abzeichnete, nur ein vorübergehendes Problem darstellen würde, war weit verbreitet. Es bestand somit der Anschein, dass eine nur sehr moderate Straffung der Geldpolitik ausreichen würde, um inflationäre Tendenzen unter Kontrolle zu halten. Mit Beginn des Konflikts in der Ukraine setzte jedoch ein rasanter Anstieg der Rohstoffpreise ein; erneut traten Lieferkettenprobleme auf, welche die Inflation enorm befeuerten: Die Notenbanken wurden gezwungen, die geldpolitische Wende einzuleiten und die Zinsen rapide zu erhöhen. Wachstumsprognosen sämtlicher Volkswirtschaften mussten in der Folge nach unten korrigiert werden, Rezessionsängste bestimmten fortan die Stimmung. Gegen Ende des Jahres gab es erste Signale, die auf eine Abschwächung der geldpolitischen Straffung hoffen ließen, da in den USA der Hochpunkt der Inflation überschritten schien.

Für Anleger war diese Gemengelage an den Kapitalmärkten sehr herausfordernd, da insbesondere im ersten Halbjahr Aktien- und Anleihemärkte gleichsam hohe Kursrückgänge verzeichneten. In der Vergangenheit beobachtete Diversifikationseffekte zwischen Aktien und Anleihen blieben weitgehend aus, sodass es für Anleger kaum eine Möglichkeit gab, den Kursverlusten zu entgehen.

Im Kalenderjahr 2022 verlor der globale Aktienmarkt ca. 12 Prozent (MSCI World Index (in Euro)), die globalen Anleihemärkte gaben sogar um ca. 13 Prozent nach (gemessen am Bloomberg Barclays Global Aggregate Index (in Euro, hedged). Gerade Anleger aus dem Pensionsbereich, deren Anlagepolitik in der Regel sehr an der Verbindlichkeitsstruktur ausgerichtet ist und die somit meist längere Laufzeiten in ihren Anleiheportfolien abbilden, verzeichneten noch größere Verluste. Zum Ende des Jahres mehrten sich zudem die Anzeichen, dass auch die Bewertungen bei illiquiden Investments, wie z.B. am Immobilienmarkt, unter Druck geraten.

Ausblick 2023

Der weiter anhaltende Zinsanstieg bietet Unternehmen im Jahr 2023 die Chance, die Lücke zwischen Pensionsverpflichtung und Deckungsvermögen weiter zu verringern. Die hohen Zinsen haben die zukünftigen Ertragserwartungen von Anleiheinvestments erheblich verbessert, was die Attraktivität im Vergleich zu Aktien und alternativen Investments deutlich gesteigert hat. Eine Überprüfung der strategischen Anlagepolitik und ggf. eine Anpassung der langfristigen Portfolio-Ausrichtung bietet damit erstmals seit Jahren wieder das Potential, gesetzte Renditeziele mit langfristig geringerem Schwankungspotential zu erreichen. Dabei muss man beachten, dass sich die Risiken der unterschiedlichen Anlageklassen wandeln. Insbesondere die Schwankungen und Risiken aus Anleiheinvestments, deren Kurse aufgrund steigender Zinsen stark unter Druck geraten, sollten einer umfassenden Analyse unterzogen werden, um Grundlage für bessere Entscheidungen zu sein.

„Vielen Unternehmen ist es in der Vergangenheit erfolgreich gelungen, die Struktur der Deckungsvermögen so an die Verpflichtungen anzupassen, dass sich Assets und Liabilities bei geänderten Marktzinsniveaus im Gleichlauf bewegt haben und somit der Saldo aus Pensionsverpflichtungen und Deckungsvermögen – die bilanzierte Pensionsrückstellung – weitestgehend stabil geblieben ist. Aus Sicht der Arbeitgeber lohnt es sich, bei der Ausgestaltung von Pensionsplänen darauf zu achten, dass die zunehmende Volatilität – in diesem Fall mögliche Zinsänderungen oder hohe Inflation – keine Auswirkungen auf die Liquiditätsbelastung und die Bilanzen der Unternehmen hat“, kommentiert Rafael Krönung, CEO für den Bereich Wealth Solutions bei Aon Deutschland.

Die vollständige Studie über die Pensionspläne der DAX-Unternehmen wird voraussichtlich im Mai 2023 verfügbar sein.

Falls wir Sie für den Versand vormerken sollen, senden Sie uns bitte eine E-Mail oder nutzen unser Presse-Kontaktformular.

Für weitere Informationen über Aons Wealth Solutions in Deutschland besuchen Sie bitte unsere Webseite.

Aon plc (NYSE: AON) steht dafür, Entscheidungen zum Besseren zu gestalten – um das Leben von Menschen auf der ganzen Welt zu schützen und zu bereichern. Unsere Mitarbeiterinnen und Mitarbeiter bieten unseren Kunden in über 120 Ländern und Territorien Beratung und Lösungen, um ihnen die Kompetenz und Zuversicht zu geben, bessere Entscheidungen zum Schutz und Wachstum ihres Unternehmens zu treffen.

Folgen Sie Aon Deutschland auf LinkedIn, Xing und Twitter. Bleiben Sie informiert, besuchen Sie den deutschen Aon Newsroom und den Corporate Blog.

Aon Holding Deutschland GmbH

Caffamacherreihe 16

20355 Hamburg

Telefon: +49 (40) 3605-0

Telefax: +49 (40) 3605-1000

http://www.aon.com

Aon

Telefon: +49 (208) 7006-2668

E-Mail: pressegermany@aon.com

![]()